veilles / 12 Mar 2014

Marché Publicitaire 2013

Tendance baissière confirmée.

Les recettes publicitaires des médias : -3,6%

Les dépenses de communication des annonceurs : -3%

> Les recettes publicitaires nettes des médias s’élèvent en 2013 à 13,3 milliards €, en baisse de -3,6%. L’évolution était de -3,3% en 2012 sur ce même périmètre.

Sur un an, les médias toutes catégories confondues ont ainsi perdu 500 millions € de recettes publicitaires et 1 milliard sur deux ans.

Dans un contexte économique médiocre avec un PIB en croissance de +0,3% en 2013, des dépenses de consommation en croissance de +0,4% et un taux de chômage de 10,5% en augmentation de 0,6 point par rapport à l’an passé, seuls progressent :

Mobile (display) : +55% (+29% en 2012)

Internet (display et search) : +3,1% (+5% en 2012).

Face à un marché globalement en recul, il convient de souligner la bonne performance de l’affichage transport avec des recettes en augmentation de +2,5%, du mobilier urbain stable et de la radio quasi à l’équilibre avec -0,4%.

Pour tous les autres médias, les recettes publicitaires nettes sont en baisse par rapport à 2012 :

Télévision : -3,5% (-4,5% en 2012)

Presse : -8,4% (-8,2% en 2012)

PQN : -10,2% (-8,9% en 2012)

PQR : -6,4% (-6,7% en 2012)

Hebdomadaires régionaux : -3,9% (-1,5% en 2012)

Magazines : -9,6% (-5,5% en 2012)

Presse spécialisée : -11,5% (-7,0% en 2012)

Presse Gratuite d’annonces : -7,5% (-23,7% en 2012)

Presse Gratuite d’information : -5,9% (-2,5% en 2012)

Publicité extérieure : -1,7% (-1,7% en 2012)

Annuaires : -5,8% (-5,0% en 2012)

Courrier publicitaire : -7,5% (-5,2% en 2012)

Imprimés sans adresse : -1,8% (+0,6% en 2012)

La mauvaise santé générale des médias en termes de recettes publicitaires ne peut pas être expliquée uniquement par la conjoncture économique difficile depuis plusieurs années, elle est aussi le fruit de profonds changements dans notre secteur.

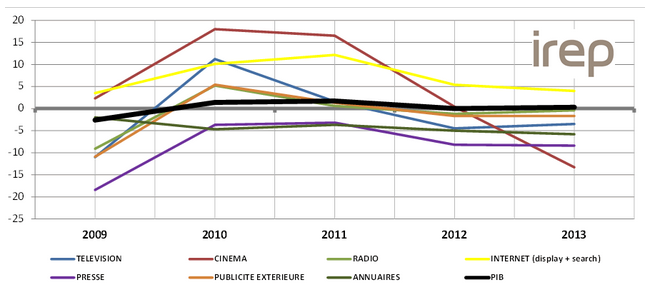

> Evolutions sur 5 ans des recettes publicitaires et du PIB (2009 – 2013)

Les évolutions annuelles des recettes publicitaires de la presse et des annuaires sont, sur cinq ans, systématiquement inférieures à la croissance économique.

Pour la télévision, la radio, la publicité extérieure, l’évolution annuelle des recettes publicitaires est, quatre années sur cinq, inférieure à celle du PIB.

Les recettes publicitaires de l’Internet évoluent toujours plus vite que le PIB. Il en est de même pour le cinéma (à l’exception de 2013).

> Situation comparée du marché en 2004 et en 2013

Si on s’intéresse maintenant à la situation en valeur nette des recettes publicitaires en 2013 et dix ans auparavant pour les supports dont on dispose de grandes séries de données comparables (télévision, cinéma, radio, Internet, presse, publicité extérieure et annuaires), on peut tirer deux constatations :

Le marché en 2013 est à un niveau équivalent à celui de 2004 en euros courants,

La différence des recettes publicitaires nettes entre ces deux années est de : -48 millions € pour la télévision, +24 millions pour le cinéma, -90 millions pour la radio, -61 millions pour la publicité extérieure, -35 millions pour les annuaires, -1 764 millions pour la presse et +2 000 millions pour l’Internet.

Durant cette décennie, rappelons que des évènements structurants ont eu pour effet de modifier les comportements médias des Français, donc les investissements publicitaires des annonceurs et, en conséquence, les recettes nettes des médias : arrivée de la TNT et lancement de la plateforme phare de partage de vidéos (2005), des réseaux sociaux et du microblogging (2006), du smartphone (2007), de la tablette (2010).

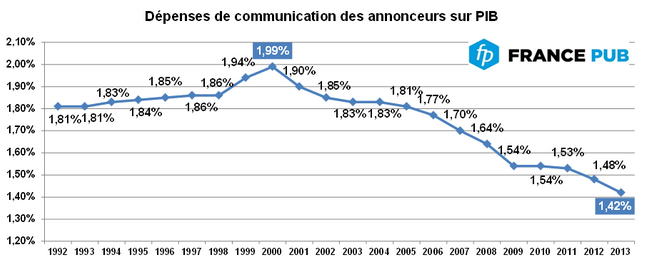

Les dépenses de communication des annonceurs représentent 30,1 milliards €. Elles sont en baisse de -3% (vs -1,3% en 2012, +1,9% en 2011, +3,4% en 2010 et -8,6% en 2009).

Dans un environnement de quasi-stagnation de la croissance économique (+0,3% pour le PIB en 2013), la tendance baissière du marché publicitaire, observée depuis la rentrée de septembre 2012, s’est prolongée au 1er semestre 2013. Elle s’est stabilisée depuis le 2ème trimestre avec des signes de retournement de tendance perçus en été qui ne se sont pas confirmés.

Le global marché termine à -3%. En conséquence, le ratio PUB/PIB continue structurellement de se dégrader : il se situe à 1,42% en 2013 vs 1,48% en 2012… après avoir culminé à 1,99% en 2000.

Ce phénomène ne traduit pas pour autant une baisse d’appétence des annonceurs pour la communication, bien au contraire. En effet, la baisse de -3% des budgets dans un environnement de stagnation économique constitue une bonne résistance : dans nos historiques sur 20 ans ce niveau de croissance économique renvoie sur des baisses nettement supérieures du marché de la communication.

Par ailleurs, des investissements importants sont réalisés dans les médias propriétaires des annonceurs : développement de sites et d’applications Internet, de CRM… Ces investissements concernent certes prioritairement l’exploitation commerciale, ils ne sont donc que très partiellement repris dans le périmètre mesuré de la communication. Ils permettent cependant de faire évoluer la réflexion stratégique de communication grâce à des décisions plus pertinentes drivées par la data qui est disponible à très grande échelle. Ces nouvelles approches améliorent le retour sur investissement et commencent donc déjà sensiblement à revaloriser le coût contact de certaines offres de communication.

> Perspectives pour 2014

Ces perspectives se fondent sur le budget déclaré (à date) des annonceurs du panel FRANCE PUB ainsi que sur les données d’environnement suivantes :

-

L’activité économique mesurée par le PIB avec une prévision pour 2014 à 1%.

-

Une remontée des indices de confiance qui, si elle se confirme sera positive pour le marché publicitaire.

-

Une année sportive avec deux événements majeurs : la Coupe du Monde de Football au Brésil et les Jeux Olympiques d’hiver qui, traditionnellement, stimulent le marché publicitaire.

Dans ce contexte conjoncturel, et en prenant en compte les effets structurels décrits avant, nous privilégions un scénario de stabilisation du marché de la communication fondé sur l’hypothèse d’un 1er semestre 2014 au niveau du dernier trimestre 2013, et d’un 2ème semestre en légère croissance.